热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

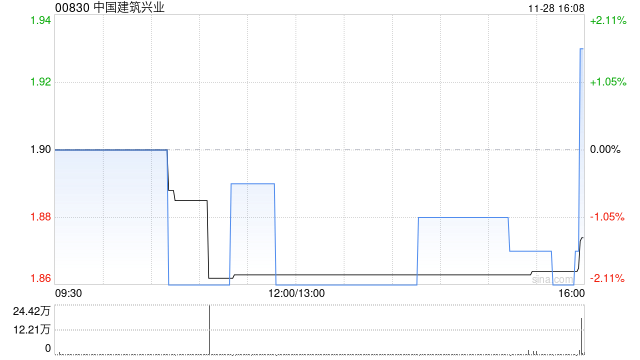

中金发布研报称,维持对中国建筑兴业(00830)24/25年净利润预测不变。该行维持“跑赢行业”评级和目标价2.8港元不变配资炒股本金,对应8.2x/6.3x 24e/25e

然而,杠杆交易也伴随着风险。如果股票价格下跌,投资者的损失也会被放大。因此,在使用股票配资app时,谨慎行事至关重要。

P/E。公司3Q24业绩符合该行预期。展望未来,该行认为其有望充分受益于香港北部都会区建设等大型建设。此外还看好BIPV业务在“十五五”期间成为新的收入增长源。

中金主要观点如下:

公司公布3Q24业绩,业绩基本符合预期。

中国建筑兴业1-3Q24收入65.4亿港元,同比+2%,经营溢利8.41亿港元,同比+27.9%,对应经营利润率同比+2.6ppt至12.9%;隐含3Q24收入18.2亿港元,同比+7.4%,经营溢利1.40亿港元,同比+128%,对应3Q24经营利润率同比+4.1ppt至7.7%。新签订单方面,1-3Q24新签合约为85.4亿港币,对应去年同期为90.1亿港币;单3Q24新签订单为24.96亿港币,同比+4.6%,业绩基本符合该行预期。

港澳市场高景气度,贡献高业绩成长。

1-3Q24公司在港澳地区收入43.35亿港元,同比+26.4%,营收维持高速增长;新签合约额达50.31亿港元,同比-7.6%(主要系去年同期港澳市场有24.86亿港币医院类订单);其中3Q24单季港澳市场新签18.68亿港元,同比+56.7%。公司在港澳公建、商住市场仍保持龙头地位,据公司披露,三季度中标香港黄竹坑、古洞、山顶文辉道等多处住宅项目,澳门随景气度提升、公司也赢得了美高梅翻新项目合约。

内地市场聚焦高能级城市、高端项目。

公司加大内地市场的高端项目开拓,据公司披露,在1H24中标OPPO项目后,内地市场逐步打开,近期中标成都商业新地标和上海标志性文化艺术空间,中标苹果店维保、小米南京景枫旗舰店、德基广场天窗等多个精品项目。

港澳高景气度,BIPV蓄势待发。

展望未来,该行认为未来3-5年香港市场将持续处于高景气度状态、仍有较强的需求驱动力,公司有望充分受益于香港北部都会区建设等大型建设。在港澳基本盘稳定的同时,公司积极推动BIPV落地,近期完成电器、建筑防火、耐久性、产品强度一系列认证测试,为公司进入港澳及海外市场打下基础;同时公司BIPV技术不断深耕、与各大领域专家持续合作,随着项目落地逐步显现成色,该行看好BIPV在“十五五”期间成为公司新的收入增长源。

风险提示:港澳需求不及预期,订单落地不及预期。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君 配资炒股本金

文章为作者独立观点,不代表专业配资观点